信用状

| この記事のリード部分が長すぎる可能性があります。(2025年8月) |

| シリーズの一部 |

| 経済 |

|---|

|

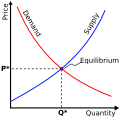

経済学の原理 経済学の原理 |

信用状(LC )は、荷為替信用状、銀行商業信用状、あるいは確約状(LoU)とも呼ばれ、信用力のある銀行が商品の輸出者に経済的保証を提供するために国際貿易において用いられる決済手段である。信用状は、契約当事者の信頼性が容易に判断できない場合に、国際貿易の資金調達において広く利用されている。その経済的効果は、買手が売手に商品代金を支払う際のカウンターパーティリスクを負う引受人として銀行を導入することである。[ 1 ]

通常、売買契約が交渉され、買い手と売り手が支払方法として信用状を使用することに合意した後、申請者は銀行に連絡して信用状の発行を依頼します。発行銀行は買い手の信用リスクを評価した後、信用状を発行します。これは、特定の書類の提示を条件に売り手に支払うことを約束することを意味します。受益者(売り手)は信用状を受け取ると、条件が契約と一致しているかどうかを確認し、商品の出荷を手配するか、契約条件を満たすように信用状の修正を依頼します。信用状は、期限、信用の有効期限、出荷期限、および出荷後何時までに指定銀行に書類を提示できるかという点で制限があります。[ 2 ]

商品の発送後、受益者は要求された書類を指定銀行に提出します。[ 3 ]この銀行は書類を確認し、信用状の条件に準拠している場合、発行銀行は受益者に支払いを行うことで信用状の条件を尊重する義務を負います。

書類が信用状の条件に準拠していない場合、それらは不一致とみなされます。この時点で、指定銀行は受益者に不一致を通知し、申請者の同意を得た後、状況に応じていくつかのオプションを提供します。ただし、このような不一致は些細なものではない必要があります。拒否は、書類自体の合理的な検査以外の何にも依存できません。その場合、銀行は、実際に重大な間違いがあったという事実に依拠する必要があります。[ 3 ]その事実が真実であれば、買い手は商品を拒否する権利があります。配達日の早期変更などの日付の誤りは、英国の裁判所によって重大な間違いではないと判断されました。[ 3 ]不一致が軽微な場合は、銀行に修正した書類を提示して、提示を準拠させることが可能な場合があります。[ 3 ]銀行が支払を行わない場合は、訴訟の根拠となります。ただし、信用状に記載されている期限後に提出された書類は、不一致とみなされます。

修正された書類が期限内に提出できない場合、申請者が書類を受理することを期待して、書類は信託として発行銀行に直接送付されることがあります。信託として送付された書類は信用状の支払保証を失うため、この方法は最後の手段としてのみ使用してください。

一部の銀行では、「承認のためのテレックス」などの方法を提供しています。これは、指定銀行が書類を保管し、発行銀行に不一致が許容されるかどうかを尋ねるメッセージを送信するものです。[ 3 ]これは、書類を信託銀行に送るよりも安全です。

歴史

信用状はヨーロッパで古代から利用されてきました。[ 4 ]信用状は伝統的に、国内法ではなく国際的に認められた規則と手続きによって管理されていました。国際商業会議所は1933年に最初の統一信用状に関する慣例および慣行(UCP)の策定を監督し、商業銀行が世界中の取引に適用できる自主的な枠組みを構築しました。[ 5 ]

19世紀後半から20世紀初頭にかけて、旅行者は取引銀行が発行する回状信用状を携帯することが一般的でした。この信用状により、受取人は旅の途中で他の銀行から現金を引き出すことができました。このタイプの信用状は、最終的にトラベラーズチェック、クレジットカード、ATMに取って代わられました。[ 6 ]

信用状は当初紙の文書としてのみ存在していましたが、19世紀後半には電信、 20世紀後半にはテレックスによって定期的に発行されるようになりました。 [ 7 ] 1973年にSWIFTが設立されて以降、銀行はコスト管理の手段として電子データ交換への移行を開始し、1983年にはUCPが改正され、信用状の「テレトランスミッション」が許可されました。[ 8 ] 21世紀までに、信用状の大部分は電子形式で発行され、完全に「ペーパーレス」になりました。信用状はより一般的になりつつありました。[ 7 ]マーセル・デイヴィッド・ライヒ(通称マーク・リッチ)は、石油取引における信用状の使用を普及させました。[ 9 ]

用語

UCP 600(2007年改訂)は、信用状市場における一般的な市場慣行を規制しています。[ 10 ]この規則では、信用状に関連するいくつかの用語が定義されており、特定の取引における様々な要素を分類しています。これらは金融機関が果たす役割を理解する上で非常に重要です。具体的には、以下の用語が挙げられます。

- 申請者は信用状の発行を要求した個人または会社であり、通常は購入者となります。

- 受益者は、信用状に基づいて支払いを受ける個人または会社であり、通常は売主となります (UCP600 第 2 条では、受益者は「信用状が発行される相手方」と定義されています)。

- 発行銀行は、通常は申請者のリクエストに応じてクレジットを発行する銀行です。

- 指定銀行とは、信用状に記載されている信用が利用可能な銀行のことです(この点で、UCP600 第 2 条には、「指定銀行とは、信用が利用可能な銀行、またはどの銀行でも信用が利用可能な場合にはどの銀行でも構いません」と記載されています)。

- 通知銀行は、受益者またはその指定銀行に信用状を通知し、元の信用状を受益者またはその指定銀行に送付し、信用状の修正があれば受益者またはその指定銀行に提供する銀行です。

- 確認とは、発行銀行以外の銀行が、受益者に対して適切な提示に対する支払いを行うことを保証するものであり、これにより受益者は支払いリスクをさらに軽減できますが、確認には通常、追加費用がかかります。

- 確認銀行とは、発行銀行以外の銀行であり、発行銀行の承認または要請に応じて信用状に確認を追加することで、受益者に対してさらなるセキュリティを提供します。

- 準拠プレゼンテーションとは、信用状の要件および信用状に関連するすべての規則を満たす一連の文書です。

関数

信用状は国際貿易において重要な決済手段であり、世界中で利用されています。特に、買い手と売り手が面識がなく、距離が離れている場合、各国の法律や貿易慣習が異なる場合に有効です。信用状は、国際貿易において、売り手が買い手に商品を提供する際に負うリスクを軽減するための主要な手段です。これは、買い手と売り手の間の売買契約に定められた書類を提示することで、売り手が確実に代金を受け取ることで実現されます。つまり、信用状とは、銀行が売り手に直接支払うことで、買い手から売り手への法的支払い義務を履行するために使用される決済手段です。したがって、売り手は支払いを受けるために、買い手ではなく銀行の信用リスクに依存します。図2からもわかるように、売り手が商品自体を表す譲渡可能証券(商品自体を表す書類)を提供した場合、銀行は売り手に商品の価値を支払います。 [ 11 ] [ 3 ]書類が提示されると、商品は伝統的に発行銀行の管理下に置かれ、これにより、(銀行に売り手への支払いを指示した)買い手が銀行に支払いに対する返済をするというリスクに対する担保が提供されます。

買主が代金を支払えない場合、売主は銀行に対して支払い請求を行うことができます。銀行は受益者の請求を審査し、信用状の条件を満たしていればその請求に応じます。[ 12 ]ほとんどの信用状は、国際商業会議所が公布した「荷為替信用状に関する統一慣例」と呼ばれる規則に準拠しています。[ 13 ]現行版のUCP 600は2007年7月1日に発効しました。銀行は通常、信用状発行にあたり買主に担保を求め、信用状でカバーされる金額の一定割合に相当する手数料を請求します。

種類

LCにはいくつかのカテゴリーがあり、それぞれ異なる市場で事業を展開し、異なる課題の解決を目指しています。例としては、以下のようなものがあります。

- 輸入信用状と輸出信用状(商業信用状):同じ信用状でも、誰の視点から考えるかによって輸入信用状または輸出信用状と呼ばれることがあります。輸入者にとっては輸入信用状、輸出者にとっては輸出信用状と呼ばれます。[ 14 ]

- 取消可能と取消不能:信用状が取消可能か取消不能かによって、買手と発行銀行が売手に通知または許可を得ることなく信用状を操作したり修正したりできるかどうかが決まります。UCP 600によれば、すべての信用状は取消不能であるため、実務上、取消可能な信用状はますます廃れつつあります。信用状の変更(修正)またはキャンセル(有効期限切れを除く)は、申請者(買手)が発行銀行を通じて行います。受益者(売手)による認証と承認が必要です。

- 確認済みと未確認: LC は、発行銀行の要求または許可に応じて、2 番目の銀行が準拠した提示事項を尊重するための確認 (または保証) を追加した場合に、確認済みであると言われます。

- 制限付きvs制限なし: 制限付き信用状の場合、通知銀行 1 行が売り手から為替手形を購入できる一方、確認銀行が指定されていないため、輸出者はどの銀行にも為替手形を提示して、制限なし信用状で支払いを受けることができます。

- 延払いvsユーザンス:提示後すぐには支払われず、譲渡もされない債権。ただし、売主と買主の双方が合意した一定期間が経過した後に支払われる。通常、売主は買主が関連商品を引き取って販売した後に、必要な金額を支払うことを認める。

さらに、信用状には、基礎となる参照書類に関連する支払条件に関する特定の条項が付されている場合もあります。これには以下が含まれます。

- 一覧払い:売主からの運送書類を検査した後、アナウンス銀行が直ちに支払う信用状。

- 赤条項:商品を発送する前に、売主は銀行から前払金の一部を受け取ることができます。信用状の最初の部分は、受取銀行の注意を引くためのものです。譲渡銀行が初めて信用状を設定するのは、提供銀行の注意を引くためです。契約条件は通常、赤インクで書かれていたため、この名称が付けられました。[ 15 ]

- バック・トゥ・バック:一対の信用状のうち、一方の信用状は、不特定の理由により対応する商品を提供できない売主の利益となるものです。その場合、別の売主が希望する商品を提供できるよう、2つ目の信用状が開設されます。バック・トゥ・バックは、仲介貿易を円滑に進めるために発行されます。商社などの仲介業者は、供給業者のために信用状を開設し、買主から輸出信用状を受け取ることが求められる場合があります。

- スタンバイ信用状(SBLC):商業信用状と同様に機能しますが、通常は本来の支払いメカニズムではなく、スタンバイとして保持されます。言い換えると、これは契約不履行の場合に支払い源を提供することを目的とした信用状です。これは、履行されていない義務に対する担保です。銀行が不履行の要求を提示された場合、それは保証ではなく、トリガーは不履行ではなく文書です。[ 16 ] UCP600第1条は、UCPがスタンバイ信用状に適用されることを規定しています。ISP98は特にスタンバイ信用状に適用されます。また、独立保証およびスタンドバイ信用状に関する国際連合条約[ 17 ]は、条約を批准した少数の国に適用されます。

譲渡可能性

輸出者は、信用状を1人または複数の後続受益者に利用可能にする権利を有します。信用状は、当初の受益者が「仲介者」である場合、つまり、自ら書類を提供せず、他の供給者から商品または書類を調達し、発行銀行への送付を手配する場合に譲渡可能となります。信用状は、当初の受益者の要請により、信用状に譲渡可能であることが明記されている場合にのみ、第2受益者に譲渡することができます。銀行は信用状を譲渡する義務を負いません。また、分割出荷が認められる限り、複数の代替受益者に譲渡することも可能です。当初の信用状の条件は、譲渡された信用状に完全に反映されなければなりません。ただし、譲渡可能な信用状の実用性を維持するために、以下の項目を含め、いくつかの項目を減額または短縮することができます。

- 額

- 商品の単価(記載されている場合)

- 有効期限

- プレゼンテーション期間

- 最新の出荷日または出荷の指定期間。

第一受益者は、振替銀行に対し、申請者に代わって振替を行うことを請求することができます。ただし、請求書以外の書類で申請者の氏名を明記する必要がある場合は、その要件において、振替後の信用状において当該書類の発行が無料となることを明記する必要があります。振替後の信用状は、第二受益者の請求により第三受益者に再度振替することはできません。

場合によっては、仲介業者は買い手と供給者がお互いを知ることを望まないことがあります。仲介業者は、供給者の請求書を自社の請求書に代用し、その差額を利益として得る権利を有します。

要求される可能性のある書類

支払いを受けるには、輸出者または荷送人は信用状(LC)が要求する書類を提示しなければなりません。通常、信用状は船荷証券原本の提出を求めます。これは、このような権利証書の使用が信用状の機能にとって不可欠であるためです。[ 18 ]しかし、書類のリストと形式は交渉の余地があり、出荷される商品の品質、原産地、または場所を証明する中立的な第三者が発行した書類の提示を求める場合もあります。このような契約に含まれる典型的な書類の種類には、以下のものがあります。[ 3 ]

- 財務書類-為替手形、共同引受手形

- 商業文書-請求書、梱包明細書

- 船積み書類-船荷証券(海上、複合輸送、またはチャーター船)、航空貨物運送状、トラック/トラックの受領書、鉄道の受領書、船員以外のCMCの受領書、フォワーダーの貨物の受領書

- 公的文書- 免許証、大使館による認証、原産地証明書、検査証明書、植物検疫証明書

- 保険書類- 保険証券または保険証書。ただし、保険証券は含まれません。

申請者が要求する書類の種類は膨大で、国や商品によって大きく異なります。書類の検証方法はいくつかあります。荷為替信用状は、買い手と売り手の両方に担保を提供します。UCP 600に概説されているように、銀行は買い手(多くの場合は申請者)に代わって、受益者に出荷された商品の代金を支払うことを約束します。これは、受理可能な書類が提出され、規定された条件が厳格に遵守された場合に限ります。買い手は、特定の書類の形で、指定された条件を満たすことが証明されるため、期待する商品のみが確実に受け取られると確信できます。供給者は、これらの条件が満たされた場合、契約当事者から独立した発行銀行から支払いを受けられるという確信を得られます。信用状によっては、書類の回収が必要となる場合もあります。別の支払い方法としては、供給者が商品を出荷し、買い手からの支払いを待つ 直接支払いがあり、これはオープンアカウント条件です。

リスクエクスポージャー

信用状は、買い手と売り手が互いに面識がなく、異なる国で事業を展開している場合に、支払いを確実に受け取るために国際取引でよく使用されます。この場合、売り手は信用リスク、距離、異なる法律、当事者間の個人的な面識の難しさなどに起因する法的リスクなど、多くのリスクにさらされます。[ 19 ]国際貿易に内在するその他のリスクには、以下が含まれます。

詐欺

受取人が偽造または変造された文書を提示することにより、存在しない商品または価値のない商品に対する支払いが行われます。

法的リスク

荷為替信用状の履行は、当事者及び荷為替信用状に基づく権利義務に直接関連する訴訟によって妨げられる可能性があり、また、当事者の支配が及ばない政府の行為によって履行が阻止される可能性もあります。また、荷為替信用状に基づく義務を含む契約の履行は、自然災害や武力紛争といった外的要因によっても阻止される可能性があります。しかしながら、これらのリスクは、多くの場合、支払不能リスクよりも二次的なものとして捉えられています。

申請者

申請者自身に関連するリスクがいくつか考えられます。例えば、商品の未配達、不足、品質不良、破損、遅延などです。また、銀行の支払い不履行にもさらされます。

発行銀行

発行銀行もまた、様々な手法を用いて軽減を試みるリスクにさらされています。まず、申請者の倒産リスク、つまり信用状の返済が完了する前に申請者が倒産に陥るリスクにさらされます。次に、銀行は売主による詐欺のリスクにさらされます。売主は支払いを受けるために不正確な、あるいは偽造された書類を提出する可能性があります。もし銀行が当該書類が詐欺であることを事前に知っていたならば、銀行は詐欺に遭うリスクにさらされることになります。

受益者

受益者は、自らの信用条件不遵守、または発行銀行の支払い不履行もしくは支払い遅延のリスクにさらされます。これらのリスクは発生頻度が低いとみなされます。重要なのは、受益者は、商品が破損または品質不良であった場合、申請者による相殺のリスクにさらされていないことです。申請者から後日訴訟を起こされる可能性はありますが、発行銀行は発生した損害に応じて支払額を減額することはできません。これは、倒産リスクを軽減する上で極めて重要です。信用状において重要なのは、受益者(売主)が買主の信用リスクから自らを隔離しようとすることです。つまり、信用状は主に買主の商品代金支払能力に関心を寄せるのです。

価格

発行手数料、カバー交渉手数料、償還手数料、その他の手数料は、申請者または信用状(LC)の諸条件に従って支払われます。信用状(LC)に手数料が明記されていない場合は、申請者が支払います。手数料に関する条件は、71B欄に記載されています。

法的原則

あらゆる信用状の基本原則は、信用状は商品ではなく書類を取り扱うというものです。支払義務は、基礎となる売買契約や取引におけるその他の契約とは独立しています。銀行の義務は信用状の条項のみによって規定され、売買契約は考慮されません。

指定書類は、多くの場合、船荷証券やその他の「無形文書」であり、AとBは当初の契約でこれらを指定していました。[ 20 ]

売買契約に起因して買主が行使できる措置は銀行には関係せず、銀行の責任にいかなる影響も及ぼさない。[ 21 ] UCP600第4条(a)はこの原則を明確に規定している。これは、UCP600第5条に規定されている市場慣行に関する文書においても確認されている。金融法の中核原則であるように、市場慣行は当事者の行動様式の大きな部分を占める。したがって、受益者またはその代理人が提出した書類が適切であれば、一般的に銀行は追加の条件なしに支払義務を負う。[ 3 ]

その結果、買手の不払いに関連するリスクを負うのは発行銀行です。発行銀行は買手と個人的な銀行取引関係にあることが多いため、これは有利です。国際貿易において確認取消不能信用状制度が発展した商業的目的は、売手が売買商品の管理権を手放す前に、確実に代金を受け取る権利を与えることです。

さらに、売買契約の履行に関する買主とのいかなる紛争も、支払いの不履行または支払いの減額もしくは延期の根拠として使用されることを禁止します。

唯一の例外は詐欺です。例えば、不誠実な売主が信用状に適合する書類を提示して支払いを受けた後、後にその書類が偽造であり、商品が契約に適合していないことが判明するケースが考えられます。この場合、リスクは買手に課せられますが、同時に、発行銀行は提示された書類の正当性を厳格に評価する必要があることも意味します。[ 3 ]

他の金融法上の手段と同様に、信用状は複数の法的概念を用いて、法的リスクを売主から買主へ移転するという経済効果を実現します。この抽象化の原則を採用する背景にある方針は、純粋に商業的なものです。銀行は適切な書類が存在することを確認する義務を負いますが、書類自体の有効性を審査することは求められていません。つまり、銀行は各取引の根底にある事実、つまり商品が十分な(そして指定された)品質や数量を満たしているかどうかを調査する責任を負わないのです。

取引は譲渡可能な証券に基づいて行われるため、価値を持つのは証券自体であり、参照先の商品ではありません。つまり、銀行は、信用状に定められた要件を証券が満たしているかどうかのみを考慮すればよいのです。

信用状(LC)で要求される書類は、状況によっては売買取引で要求される書類と異なる可能性があります。そのため、信用状契約の裏付けとなる書類の閲覧を求められた場合、銀行はどちらの条件に従うべきかというジレンマに陥ることになります。信用状の基本的な機能は、売主に荷為替義務の支払いを確実に保証することであるため、買主からの不正行為の申し立てがあったとしても、銀行は義務を履行する必要があると考えられます。[ 22 ] そうでなければ、金融機関は、裏付けとなる物品の特定に伴うリスク、不便さ、費用を理由に、荷為替信用状を発行することに消極的になるでしょう。

金融機関は「仲介者」ではなく、購入者の代理として代金支払を行う代理人として機能します。裁判所は、購入者は売買契約に基づく訴訟に対して常に救済措置を受ける権利を有しており、銀行があらゆる契約違反を調査しなければならないとすれば、それはビジネス界にとって大きな痛手となることを強調しています。

UCP 600規則において、ICCは規則の柔軟性向上を目指し、文書内のデータは「当該文書、その他の合意文書、または信用状内のデータと同一である必要はないが、矛盾してはならない」と規定し、軽微な文書上の誤りを許容する手段とした。もしそうでない場合、たとえその差異が純粋に技術的なもの、あるいは誤植によるものであっても、銀行は支払いを差し止める権利を有することになる。

しかし、実際には、多くの銀行は、すべての関係者に具体的な保証を提供するため、依然として厳格なコンプライアンスの原則を堅持しています。[ 3 ] [ 23 ]一般的な法的格言である「de minimis non curat lex」(文字通り「法律は些細なことには関与しない」)は、この分野では通用しません。

しかしながら、信用状の詳細はある程度柔軟に解釈できるものの、銀行は提示された書類が信用状に記載されているものと一致するかどうかを判断する際に「厳格な遵守の原則」を遵守しなければなりません。これは、書類に基づく支払いを銀行が容易に、効率的かつ迅速に実行できるようにするためです。

法的根拠

法律家たちは、銀行が申込人に代わって支払う義務と、契約に基づいた学術的分析とを満足のいくように調和させることに失敗してきた。つまり、銀行の義務の法的効果を決定的な理論的レンズを通して検討していないのである。このため、信用状の契約効果に関していくつかの矛盾する理論が生まれた。一部の理論家は、支払義務は黙示の約束、譲渡、更改、信頼、代理、禁反言、さらには信託と保証によって生じると主張している。[ 24 ]荷為替信用状は受益者に伝達されれば執行可能となるが、書類の提出前に受益者が銀行に支払った対価を示すことは困難である。このような取引では、受益者が商品を申込人に引き渡すという約束は、銀行の約束に対する十分な対価とはならない。なぜなら、売買契約は信用状の発行前に締結され、したがって、このような状況での対価は過去のものとなるからである。しかし、契約上の既存の義務の履行は、銀行にとって何らかの実際上の利益がある限り、銀行による新たな約束に対する有効な対価となり得る。[ 25 ]第三者に対する債務の履行の約束も有効な対価となり得る。[ 26 ]

信用状は、売り手、買い手、銀行という 3 つの異なる主体が取引に参加するため、第三者受益者のための担保契約として類型化することも可能です。Jean Domat は、信用状は買い手の必要性によって促されるため、信用状の原因は買い手を売り手への直接支払い義務から解放することであると示唆しています。したがって、信用状は理論的には行為によって承諾された担保契約、つまり、銀行が約定者、売り手が約定者として行動し、買い手が第三者受益者として参加する事実上の黙示契約として適合します。受益者という用語は、信用状のスキームでは適切に使用されていません。なぜなら、受益者 (信託法ではcestui que useとも呼ばれる) は、最も広い意味では、恩人から金銭またはその他の利益を受け取る自然人またはその他の法人だからです。信用状の制度においては、銀行は売主の利益者でも買主の利益者でもなく、売主は謝礼として金銭を受け取ることはないことに留意すべきである。したがって、「信用状」は「約因または関係要件」を隠蔽するために隠蔽する必要のある契約の一つであった可能性がある。結果として、この種の取決めは、信用状が約束的な含意を持つため、引受訴訟において強制執行可能となるであろう。[ 27 ]

いくつかの国では、信用状に関する法令が制定されています。例えば、米国のほとんどの法域では、統一商事法典(UCC)第5条が採用されています。これらの法令は、UCPやISP98などの市場慣行ルールと連携するように設計されています。これらの慣行ルールは、当事者の合意により取引に組み込まれます。UCPの最新版は、2007年7月1日に発効したUCP600です。UCPは法律ではないため、当事者は通常の契約条項として契約に組み込む必要があります。しかしながら、UCPは依然として市場慣行の重要な部分を形成し、金融法の重要な基盤となっています。

国内法

ドイツ

ドイツ民法典(Bürgerliches Gesetzbuch)は信用状について直接言及していない。ドイツの判例法は、発行銀行と顧客との関係は取引履行契約であるのに対し、発行銀行と受益者との関係は債務の約束であるとしている。 [ 28 ]

スイス

1911年のスイス民法典は、当時国内ではまだ珍しかった信用状について直接規定していませんでした。裁判所は最終的に、この仕組みを委任契約(Auftrag)と支払承認契約(Anweisung)の複合的なものとして扱うようになりました。[ 28 ]

アメリカ合衆国

信用状は、第一次世界大戦中に米国で一般的に使用されるようになりましたが、それ以前から米国の対外貿易では使用されていました。[ 4 ]ニューヨーク州は、国際貿易におけるニューヨークの銀行の卓越性により、歴史的に米国で信用状に関する最も充実した一貫した判例法を有してきました。[ 29 ] 1920年のニューヨーク銀行商業信用会議は、米国の大手銀行向けに最初の自主的な信用状規則を提供しましたが、これらの銀行は1938年までに国際的なUCP基準に移行しました。[ 5 ]

1952年に起草された統一商事法典第5条は、多くのUCP原則を州法に成文化するための基礎となり[ 5 ]、世界でも数少ない信用状に関する広範な特定の法的規制の一つとなったが、UCC規則は信用状のすべての側面を網羅しているわけではない。[ 28 ]ニューヨーク州は事実上、UCC規則を既存のUCP規則に従属させ、その結果、UCP規則はニューヨーク州法の下で信用状を引き続き規制した。[ 29 ]第5条は、UCPに成文化された最新の国際慣行を反映するために1995年に改訂された。[ 30 ]

詐欺行為への利用

信用状は、実際には商品が出荷されていないにもかかわらず、出荷されたと偽って銀行を欺くために利用されることがあります。また、信用状は詐欺的な投資スキームの一部として利用されることもあります。[ 31 ]

国際銀行システムにおいて、確約状(LOU)は暫定的な銀行保証であり、銀行は顧客に対し、他の銀行の海外支店から短期融資の形で資金を調達することを許可します。LOUは銀行保証の役割を果たしますが、LOUを調達するためには、顧客はLOUを発行する銀行に証拠金を支払い、それに応じて信用限度額が付与されます。2018年、PNBはこのような文書プロトコル違反に見舞われました。[ 32 ]

参照

参考文献

- ^ 「信用状」。国連貿易円滑化実施ガイド。2020年4月3日時点のオリジナルよりアーカイブ。2018年10月30日閲覧。

- ^フォーティス銀行 SA/NV 対インド海外銀行 (2011)。

- ^ a b c d e f g h i jユナイテッド・シティ・マーチャンツ(インベストメンツ)社対ロイヤル銀行(アメリカン・アコード)[1983] 1 AC 168

- ^ a bミード、カール・A.(1922年4月)「ドキュメンタリー信用状」コロンビア法学評論22 ( 4): 297–331 . doi : 10.2307/1111302 . JSTOR 1111302 .

- ^ a b cチャドシー、ホレス・M. (1954). 「統一商事法典の信用状取引に対する実務的影響」ペンシルバニア大学法学評論102 ( 5): 618– 628. doi : 10.2307/3310135 . JSTOR 3310135 .

- ^ McKeever, Kent; Ditcheva, Boriana (2006年10月). 「The Circular Letter of Credit」 library.law.columbia.edu . 2018年10月31日閲覧。

- ^ a bバーンズ、ジェームズ・G.、バーン、ジェームズ・E.(2001年春)「電子商取引と信用状に関する法律と実務」『国際弁護士』35巻23~ 29頁。

- ^コゾルチク、ボリス(1992年夏)「ペーパーレス信用状」『法律と現代問題』55 (3): 39–101 . doi : 10.2307/1191864 . JSTOR 1191864 .

- ^ Javier Blas & Jack Farchy (2022). The World for Sale . Penguin Books. p. 61.

- ^ヒンケルマン、エドワード・G. (2010).国際貿易用語集(第5版). カリフォルニア州: ワールド・トレード・プレス. p. 172. ISBN 9788131807552。

- ^ 「輸入業者と輸出業者向けの信用状」 Gov.uk 、 2012年8月1日。 2017年10月31日閲覧。

- ^ 「信用状の理解と利用、パートI」。Credit Research Foundation。1999年。2012年10月14日時点のオリジナルよりアーカイブ。 2017年10月31日閲覧。

- ^ Hashim, Rosmawani Che (2015年8月). 「信用状におけるUCP 600規則」(PDF) .マラヤ大学. 2017年10月31日閲覧.

- ^ McCurdy, William E. (1922年3月). 「商業信用状」.ハーバード・ロー・レビュー. 35 (5): 539– 592. doi : 10.2307/1328326 . JSTOR 1328326 .

- ^ Bhogal, T.; Trivedi, A. (2007).国際貿易金融:実践的アプローチ. Springer. p. 59. ISBN 978-0230594326。

- ^オルタナティブ・パワー・ソリューションズ対中央電力委員会 [2015]

- ^ 「独立保証及びスタンドバイ信用状に関する国際連合条約」国連総会1995年12月11日2017年10月31日閲覧。

- ^ニューヨークのエクイタブル・トラスト社対ドーソン・パートナーズ

- ^スタンダードチャータード銀行対ドーチェスターLNG(2)株式会社[2015]。

- ^スタンダード・チャータード銀行対ドーチェスターLNG(2)社 [2015]

- ^ Ficom SA 対 Socialized Cadex [1980] 2 Lloyd's Rep. 118.

- ^ユナイテッド・シティ・マーチャンツ(インベストメンツ)社対カナダロイヤル銀行(アメリカン・アコード)[1983] 1.AC168 183頁

- ^ JH Rayner & Co., Ltd.およびOil seeds Trading Company, Ltd.対Ham bros Bank Limited [1942] 73 Ll. L. Rep. 32

- ^フィンケルスタイン、ハーマン・ノーマン(1930年)「商業信用状の法的側面」コロンビア大学。 2017年10月31日閲覧。

- ^ Williams v Roffey Bros & Nicholls (Contractors) Ltd を参照。

- ^スコットソン対ペッグ事件(1861年)参照

- ^ Menendez, Andres (2010-07-30). 「信用状と第三者の利益のための約定との関係」 . doi : 10.2139 /ssrn.2019474 . S2CID 168539668. SSRN 2019474 .

{{cite journal}}:ジャーナルを引用するには|journal=(ヘルプ)が必要です - ^ a b cグラッシ、パオロ・S. (1995). 「信用状取引:文書遵守の判断における銀行の立場 ― 米国、スイス、ドイツ法における比較評価」ペース国際法評論7 : 81–127 . doi : 10.58948/ 2331-3536.1297 . S2CID 55007374 .

- ^ a bハーフィールド、ヘンリー(1962年秋)「信用状の法定取扱い」コーネル法学季刊誌48 : 92–107。

- ^バーンズ、ジェームズ・G. (1995). 「改正UCC第5条(信用状)の国際化」 .ノースウェスタン国際法ビジネスジャーナル. 16 : 215–223 .

- ^ 「信用状詐欺」連邦捜査局。 2018年10月30日閲覧。

- ^ 「PNB-ニラヴ・モディ詐欺:ムンバイのブレイディロード支店で何が起こったのか」 NDTV.com 2018年2月17日閲覧。

外部リンク

- UCP 600 のテキストは、 2015 年 9 月 24 日にウェイバック マシンにアーカイブされ、ポルトガルのノヴァ デ リスボン大学法学部でホストされた文書です。

- ExamineChina による中国の信用状。

- (ペルシャ語) LCとは何ですか? 2012年7月14日アーカイブ- Wayback Machine

- Menendez, Andres、「信用状、隠された契約」(2010 年 7 月 30 日)。