モーゲージ

抵当貸付(モーゲージローン、または単にモーゲージ(/ ˈ m ɔːr ɡ ɪ dʒ /)は、民法上の管轄区域では抵当貸付とも呼ばれ、不動産購入者が不動産購入資金を調達するために、または既存の不動産所有者が抵当権設定中の不動産に担保権を設定しつつ、あらゆる目的で資金調達を行うために利用される貸付です。この貸付は、モーゲージ設定と呼ばれる手続きを通じて、借り手の不動産に「担保」されます。これは、借り手がローンの返済を怠ったり、その他の条件を遵守しなかった場合に、貸し手が担保不動産を差し押さえ、売却してローンを返済できる法的メカニズムが整備されていることを意味します。「モーゲージ」という言葉は、中世イギリスで「死の誓約」を意味するフランス語の法律用語に由来し、義務が履行されるか、不動産が差し押さえによって差し押さえられた場合に、誓約が終了する(死ぬ)ことを意味します。[ 2 ]抵当権は、「借り手が利益(ローン)の担保として対価を支払うこと」とも説明される。

住宅ローンの借り手は、自宅を抵当に入れる個人、または商業用不動産(たとえば、自社の事業所、借家人に貸している居住用不動産、または投資ポートフォリオ)を抵当に入れる企業です。貸し手は通常、国に応じて銀行、信用組合、住宅金融組合などの金融機関であり、ローンの取り決めは直接または仲介者を介して間接的に行われます。住宅ローンの規模、ローンの満期、金利、ローンの返済方法などの特性は大幅に異なる場合があります。担保物件に対する貸し手の権利は、借り手のその他の債権者よりも優先されます。つまり、借り手が破産または支払い不能になった場合、他の債権者は、住宅ローンの貸し手が最初に全額返済された場合にのみ、担保物件の売却によって負債を返済されます。

| シリーズの一部 |

| ファイナンス |

|---|

|

多くの法域では、住宅購入資金を住宅ローンで賄うことが一般的です。十分な貯蓄や流動資金を持ち、不動産を一括購入できる人はほとんどいません。住宅所有の需要が最も高い国では、強力な国内住宅ローン市場が発達しています。住宅ローンの資金調達は、銀行セクター(つまり短期預金)を通じて行うか、「証券化」と呼ばれるプロセスを通じて資本市場を通じて行うかのいずれかです。証券化とは、住宅ローンのプールを代替債券に変換し、投資家に小額で売却できるようにするものです。

| 個人金融 |

|---|

|

| 信用 ・負債 |

| 雇用契約 |

| 退職 |

| 個人予算と投資 |

| 参照 |

住宅ローンの基礎

基本概念と法的規制

英米の不動産法によれば、抵当権は、所有者(通常は不動産に対する単純所有権/ 自由保有権だが、イングランドとウェールズでは借地権の場合が多い)が自分の権利(不動産に対する権利)をローンの担保または担保として差し出すことで発生する。したがって、抵当権は地役権と同様に不動産に対する権利に対する負担(制限)であるが、ほとんどの抵当権は新たな融資の条件として発生するため、抵当権という言葉はそのような不動産を担保とするローンを指す一般的な用語になった。他の種類のローンと同様に、抵当権には金利があり、米国では通常 30 年の一定期間にわたって償却される予定である。あらゆる種類の不動産は抵当権で担保することができ、通常は実際に担保されており、貸し手のリスクを反映した金利がかかる。

住宅ローンは、多くの国で住宅および商業用不動産の個人所有を資金調達するための主要な手段です(商業用住宅ローンを参照)。用語や正確な形式は国によって異なりますが、基本的な構成要素は概ね共通しています。

- 不動産:融資対象となる物理的な住居。所有権の具体的な形態は国によって異なり、利用可能な融資の種類が制限される場合があります。

- 抵当権:貸し手が不動産に対して設定する担保権であり、不動産の使用または処分に制限が課される場合があります。制限には、住宅保険や住宅ローン保険への加入、または不動産売却前の未払い債務の返済が含まれる場合があります。

- 借り手(「抵当権者」とも呼ばれる): 借り入れを行う人であり、不動産に対する所有権を有しているか、または所有権を創出しようとしている人。

- 貸し手(「抵当権者」とも呼ばれる):貸し手全般を指すが、通常は銀行やその他の金融機関を指す。(一部の国、特に米国では、貸し手は住宅ローン担保証券を通じて住宅ローンの権益を保有する投資家でもある場合がある。このような場合、最初の貸し手は住宅ローンオリジネーターと呼ばれ、オリジネーターはローンをパッケージ化して投資家に販売する。その後、借り手からの支払いはローンサービサーによって回収される。[ 3 ])

- 元金: ローンの当初の金額。これには他の特定の費用が含まれる場合と含まれない場合があります。元金が返済されると、元金の金額は減少します。

- 利息: 貸し手のお金の使用に対して課される金銭的手数料。

- 差し押さえまたは再占有: 特定の状況下で貸し手が不動産を差し押さえ、再占有、または押収しなければならない可能性は、住宅ローンにとって不可欠です。この側面がなければ、そのローンは他の種類のローンと何ら変わりません。

- 完了: 抵当証書の法的完了、つまり抵当権の開始。

- 償還:未払い残高の最終返済。これは、予定期間終了時の「自然償還」の場合もあれば、借り手が物件を売却することを決定した際に一括償還される場合もあります。住宅ローン口座が閉鎖された場合は、「償還」されたとみなされます。

多くの市場に共通する多くの固有の特徴はありますが、上記は重要な特徴です。政府は通常、住宅ローン融資の多くの側面を、直接的(例えば法的要件を通じて)または間接的(銀行業界などの金融市場の参加者や規制を通じて)に規制しており、多くの場合、国家介入(政府による直接融資、国有銀行による直接融資、または様々な事業体への支援)を通じて規制しています。特定の住宅ローン市場を特徴付けるその他の側面は、地域性、歴史的背景、あるいは法制度や金融制度の特定の特性によって左右される可能性があります。

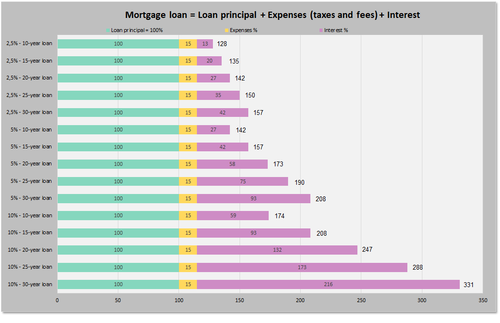

住宅ローンは一般的に長期ローンとして構成され、その定期的な返済額は年金に似ており、貨幣の時間価値の計算式に基づいて計算されます。最も基本的な仕組みは、地域の状況に応じて10年から30年にわたり、毎月一定の返済額を支払うものです。この期間中、ローンの元本(当初のローン)は、償還を通じて徐々に返済されます。実際には、世界中で、また各国において、様々な形態が可能であり、一般的です。

貸し手は、利息収入を得るために不動産を担保に資金を提供し、通常は自らこれらの資金を借り入れます(例えば、預金の受け入れや債券の発行など)。したがって、貸し手が借り入れる価格は、借入コストに影響を与えます。また、多くの国では、貸し手は住宅ローンを、借り手からの現金支払いの流れを受け取ることに関心のある他の当事者に売却することもあり、多くの場合、証券化によって担保の形で売却されます。

住宅ローンの融資では、住宅ローンの(認識された)リスク、つまり資金が返済される可能性(通常は借り手の信用力の関数として考えられます)、返済されない場合に貸し手が不動産資産を差し押さえることができるかどうか、そして特定の状況で発生する可能性のある財務リスク、金利リスク、および時間的遅延も考慮されます。

住宅ローンの引受

住宅ローンの承認プロセスでは、住宅ローンの引受人が、申請者から提供された収入、雇用、信用履歴、および購入予定の住宅の価値に関する財務情報を鑑定によって確認します。[ 4 ]鑑定が依頼される場合があります。引受プロセスには数日から数週間かかります。場合によっては、引受プロセスに時間がかかりすぎて、提出された財務諸表を最新の状態にするために再提出が必要になることもあります。[ 5 ]引受プロセス中は、同じ雇用を維持し、新しいクレジットを利用したり開設したりしないことをお勧めします。申請者の信用情報、雇用情報、または財務情報に変更があった場合、ローンが拒否される可能性があります。

住宅ローンの種類

世界中で多くの種類の住宅ローンが利用されていますが、住宅ローンの特性はいくつかの要素によって大まかに定義されます。これらすべてが、現地の規制や法的要件の対象となる場合があります。

- 利息: 利息はローンの期間中固定される場合もあれば、変動する場合もあり、事前に定義された特定の期間ごとに変化します。もちろん、金利はそれよりも高くなることも低くなることもあります。

- 期間:住宅ローンには通常、最長返済期間、つまり元本均等返済方式のローンが返済されるまでの年数が設定されています。住宅ローンによっては、元本均等返済が全くない場合や、特定の期日に残額を全額返済しなければならない場合、さらにはマイナスの元本均等返済となる場合もあります。

- 支払額と頻度: 期間ごとに支払われる金額と支払頻度。場合によっては、期間ごとに支払われる金額が変更されたり、借り手が支払額を増額または減額するオプションを持つことがあります。

- 前払い: 住宅ローンの種類によっては、ローンの全部または一部の前払いが制限または制約される場合があり、また、前払いに対して貸し手への違約金の支払いを要求する場合もあります。

元本均等返済型ローンには、固定金利住宅ローン(FRM)と変動金利住宅ローン(ARM)(変動金利住宅ローンとも呼ばれる)の2つの基本的な種類があります。米国など一部の国では固定金利住宅ローンが一般的ですが、変動金利住宅ローンも比較的一般的です。固定金利と変動金利を組み合わせた住宅ローンも一般的で、この場合、住宅ローンの金利は一定期間(例えば最初の5年間)は固定され、期間終了後は変動します。

- 固定金利住宅ローンでは、金利はローンの期間中(または期間全体にわたって)固定されます。年金返済方式の場合、定期的な支払額はローン期間中ずっと一定です。定額返済方式の場合、定期的な支払額は徐々に減少します。

- 変動金利型住宅ローンでは、金利は通常一定期間固定され、その後、定期的に(例えば、年次または月次で)市場指標に応じて上下に調整されます。変動金利は、金利リスクの一部を貸し手から借り手に移転するため、固定金利での資金調達が困難または高額な場合に広く利用されています。リスクが借り手に移転されるため、当初の金利は、例えば平均的な30年固定金利よりも0.5%から2%低くなる場合があります。価格差の大きさは、利回り曲線を含む債務市場の状況に左右されます。

借り手への手数料は、金利リスクに加えて信用リスクにも左右されます。住宅ローンの組成および引受プロセスには、信用スコア、債務対収入比率、頭金(デポジット)、資産、そして不動産価値の評価が含まれます。ジャンボ住宅ローンやサブプライムローンは政府保証がないため、金利が高くなります。後述するその他のイノベーションも金利に影響を与える可能性があります。

ローン残高と頭金

不動産購入のための住宅ローンを組む場合、貸し手は通常、借り手に頭金(英国法ではデポジットと呼ばれます)の支払いを求めます。つまり、不動産購入費用の一部を負担してもらうということです。この頭金は、不動産価値の一部として表されることがあります(この用語の定義については下記を参照してください)。ローン対価値比率(LTV)とは、不動産価値に対するローンの額です。したがって、購入者が20%の頭金を支払った住宅ローンの場合、LTVは80%になります。借り手が既に所有している不動産を担保にしたローンの場合、LTVは不動産の推定価値に対して計算されます。

LTV は住宅ローンのリスクを示す重要な指標と考えられています。LTV が高くなるほど、(差し押さえの場合に)不動産の価値がローンの残元金をカバーするのに不十分になるリスクが高くなります。

価値:評価額、推定額、実際額

不動産の価値はローンのリスクを理解する上で重要な要素であるため、その価値の決定は住宅ローン融資において重要な要素となります。価値の決定方法は様々ですが、最も一般的な方法は次のとおりです。

- 実際の価格または取引価格:これは通常、物件の購入価格とみなされます。借入時に物件が購入されていない場合、この情報は入手できない場合があります。

- 鑑定評価または調査評価:ほとんどの法域では、資格を有する専門家による何らかの形での価値鑑定が一般的です。貸し手は公式鑑定を取得することが求められる場合が多くあります。

- 推定価値: 特に正式な評価手順が存在しない管轄区域では、貸し手またはその他の当事者が独自の内部推定値を使用することがありますが、他の状況でもこのことが当てはまります。

支払い比率と負債比率

ほとんどの国では、信用力の指標として、多かれ少なかれ標準的な指標がいくつか用いられています。一般的な指標としては、支払対所得(住宅ローンの支払額を総所得または純所得に占める割合)、債務対所得比率(住宅ローンの支払額を含むすべての債務の支払額を所得に占める割合)、そして様々な純資産指標が挙げられます。債務対所得比率が高いと、心理的ストレスが高まることが知られています。[ 6 ]

多くの国では、信用スコアはこれらの指標の代わりに、あるいは補完的に利用されています。また、所得税申告書や給与明細書など、信用力を証明する書類の提出も求められますが、具体的な内容は地域によって異なります。所得税の優遇措置は通常、税の還付または税額控除の形で適用されます。前者は、個人納税者が住宅取得のために借り入れた住宅ローンの利子分に相当する所得税を還付するものです。所得税控除は、住宅ローンの利子分に相当する税負担を軽減するものです。多くの国では、特定の借り手に対してより低い要件を設けており、場合によっては「ノードキュメント」または「ロードキュメント」の融資基準が認められることもあります。

一部の貸し手は、借り手に対し、1か月分以上の「予備資産」の保有を要求する場合があります。つまり、借り手は、失業やその他の収入減に備え、一定期間の住宅費(住宅ローン、税金などを含む)を賄うのに十分な資産を保有していることを示す必要がある場合があります。

標準住宅ローンまたは適合住宅ローン

多くの国では、標準住宅ローンまたは適合住宅ローンという概念があり、これらは許容可能なリスク水準を定義しています。これらの水準は正式な場合もあれば非公式な場合もあり、法律、政府の介入、あるいは市場慣行によって強化されることもあります。例えば、標準住宅ローンとは、LTVが70~80%以下で、総収入の3分の1以下が住宅ローン負債に充てられる住宅ローンを指します。

標準住宅ローンまたは適合住宅ローンは、住宅ローンの容易な売却または証券化の可否、あるいは非標準住宅ローンの場合は売却価格に影響を与える可能性があるかどうかを定義する重要な概念です。米国では、適合住宅ローンとは、住宅金融市場における二大政府支援機関の定められた規則と手続き(一部の法的要件を含む)を満たす住宅ローンを指します。一方、非適合ローンを融資する貸し手は、より高いリスク許容度を示しており、ローンの転売がより困難になることを承知の上で融資を行っています。多くの国では、「標準」住宅ローンを定義する同様の概念や機関が存在します。規制対象の貸し手(銀行など)は、非標準住宅ローンに対して制限またはより高いリスク加重の対象となる場合があります。例えば、カナダの銀行や住宅ローン仲介業者は、物件価格の80%を超える融資に制限があり、この水準を超える融資には一般的に住宅ローン保険の加入が義務付けられています。[ 7 ]

外貨建て住宅ローン

通貨が下落する傾向がある国では、外貨建て住宅ローンが一般的であり、貸し手は安定した外貨で融資を行うことができますが、借り手は通貨が下落する通貨リスクを負うため、ローンの返済にはより多くの自国通貨を両替する必要があります。

住宅ローンの返済

住宅ローンの金利設定には、標準的な2つの方法(期間中固定金利、または市場金利に応じた変動金利)に加え、その支払い方法やローン自体の返済方法にも様々なバリエーションがあります。返済方法は地域、税法、そして文化によって異なります。また、借り手のタイプに合わせて、様々な住宅ローン返済構造も存在します。

元利

担保付き住宅ローンの最も一般的な返済方法は、一定期間にわたり元金と利息を定期的に支払うことです。これは、米国では(自己)償還型住宅ローン、英国では返済型住宅ローンと呼ばれています。住宅ローンは(貸し手の観点からは)一種の年金であり、定期的な返済額の計算は貨幣の時間価値の計算式に基づいています。詳細は地域によって異なる場合があります。例えば、利息は1年を360日として計算される、利息は日割り、年割り、または半年割りで複利計算される、前払いペナルティが適用される、その他の要因があります。特定の事項については法的規制が適用される場合があり、消費者保護法により特定の慣行が規定または禁止されている場合があります。

ローンの規模と各国の一般的な慣行に応じて、期間は短期(10年)または長期(50年以上)となります。英国と米国では、通常最長25年から30年が最長期間です(ただし、15年などのより短い期間の住宅ローンも一般的です)。住宅ローンの返済は通常毎月行われ、元金の返済と利息の要素で構成されます。各返済における元金への充当額は、住宅ローンの期間中変動します。初期の数年間は、返済の大部分は利息です。住宅ローンの終了に近づくにつれて、返済の大部分は元金となります。このように、当初に決定された返済額は、将来の特定の日にローンが返済されるように計算されます。これにより、借り手は、返済を継続することで、金利が変動しない限り、特定の日にローンが完済されるという安心感を得られます。一部の貸し手や第三者機関は、ローンの返済を迅速化するために設計された隔週の住宅ローン返済プログラムを提供しています。同様に、住宅ローンは残額の一部または全部を早期に支払うことによって予定の終了日前に終了することができ、これを短縮と呼びます。[ 8 ]

返済スケジュールは通常、毎月末に残っている元金に月利を掛け、そこから毎月の返済額を差し引いて算出されます。これは通常、返済計算ツールで以下の式を使って計算されます。

どこ:

- 定期的な償却支払い

- 借入元金は

- は分数で表された利率です。月々の支払額の場合は、(年利)/12となります。

- 支払い回数です。30 年間にわたる月々の支払いの場合、12 か月 x 30 年 = 360 回の支払いとなります。

利息のみ

元利払い住宅ローンの主な代替手段は、期間中元金が返済されない利息のみの住宅ローンである。この仕組みでは、満期時に住宅ローンを返済するための一時金を積み立てることを目的とした別の投資プランに定期的に拠出する。このタイプの仕組みは投資担保住宅ローンと呼ばれ、使用されるプランの種類に関連していることが多い:養老保険が使用される場合は養老住宅ローン、同様に個人株式プラン(PEP)住宅ローン、個人貯蓄口座(ISA)住宅ローン、または年金住宅ローン。歴史的に、投資担保住宅ローンは返済型住宅ローンに比べてさまざまな税制上の優遇措置があったが、これは英国ではもはや当てはまらない。投資担保住宅ローンは、債務を返済するのに十分な収益を生み出す投資に依存するため、リスクが高いと見なされている。利息のみの住宅ローンは、サブプライム住宅ローン危機と関連付けられている。[ 9 ]

英国の金融サービス機構(FSA)は最近、金利のみの住宅ローンに関するガイドラインを英国の金融機関に提示し、金利のみの新規融資の基準を厳格化しました。多くの人にとって問題となっているのは、返済手段が確立されていなかったこと、あるいは返済手段自体(例えば、養老保険やISA保険)の運用成績が芳しくなかったために、返済期間終了時に残高を返済するための資金が不足していたことです。FSAは住宅ローン市場レビュー(MMR)において、使用される返済手段には厳格な基準を設ける必要があると表明しました。そのため、ネイションワイドなどの金融機関は金利のみの住宅ローン市場から撤退しました。

リバースモーゲージ

高齢の借り手(通常は退職者)の場合、元金も利息も返済しない住宅ローンを組むことができる場合があります。利息は元金に加算されるため、毎年借入額が増加します。

これらの制度は、国によってリバースモーゲージ、生涯モーゲージ、または住宅担保ローン(エクイティリリースモーゲージ)など様々な名称で呼ばれています。これらのローンは通常、借り手が亡くなるまで返済されないため、年齢制限があります。

米国政府は、連邦住宅局( FHA)を通じて、HECM(Home Equity Conversion Mortgage:住宅担保転換住宅ローン)と呼ばれるプログラムを通じてリバースモーゲージを保証しています。通常の住宅ローン(通常はローン締結時に全額が支払われる)とは異なり、HECMプログラムでは、住宅所有者は様々な方法で資金を受け取ることができます。例えば、一括払い、借り手が死亡または永久に退去するまで毎月返済される、一定期間にわたる毎月の返済、または信用枠として受け取ることができます。[ 10 ]

利息と元本の一部

米国では、部分返済型ローンまたはバルーンローンとは、毎月の返済額が一定期間にわたって計算(分割)されるものの、元本の残高はその期間の直前に返済期日を迎えるローンです。英国では、特に元の住宅ローンが投資担保型であった場合、部分返済型住宅ローンは非常に一般的です。

バリエーション

段階的返済型住宅ローンは時間の経過とともにコストが増加し、時間の経過とともに賃金の上昇が見込まれる若い借り手向けです。バルーン返済型住宅ローンは部分的な償還のみが行われ、月々の支払額は一定の期間にわたって計算(償却)されますが、未払いの元金残高はその期間の前のある時点で支払い期日を迎え、期間終了時にバルーン返済額が発生します。金利が売主の既存ローンの金利に比べて高い場合、買い手は売主の住宅ローンを引き受けることを検討できます。[ 11 ]ラップアラウンド住宅ローンは売主による資金調達の一種で、売主が物件を売却しやすくなります。隔週住宅ローンは、支払いが毎月ではなく2週間ごとに行われます。

バジェットローンは住宅ローンの支払いに税金と保険料を含みます。[ 12 ]パッケージローンは家具やその他の動産の費用を住宅ローンに加えます。バイダウンローンは、売主または貸し手がポイントに相当する金額を支払うことで金利を下げ、購入者を促します。[ 13 ]住宅所有者は、住宅ローンの負債を現金で受け取るエクイティローンを組むこともできます。シェアード・アプレシエーション・モーゲージは、エクイティリリースの一種です。米国では、外国人は特殊な状況のため、外国人向け住宅ローンの条件が適用されます。

フレキシブル住宅ローンは、借り手が返済をスキップしたり、繰り上げ返済したりする自由度を高めます。オフセット住宅ローンは、頭金を住宅ローンの返済額に算入するものです。英国には、借り手が利息を支払い、元金を生命保険で支払う 養老保険もあります。

商業用住宅ローンは、通常、個人向けローンとは金利、リスク、契約内容が異なります。パーティシペーション・モーゲージでは、複数の投資家がローンを共同で借り入れることができます。建設業者は、複数の物件を一括でカバーする包括ローンを組むことができます。ブリッジローンは、長期ローンの締結までの一時的な資金調達手段として利用できます。ハードマネーローンは、不動産担保を担保に融資を行うものです。

差し押さえとノンリコース融資

ほとんどの法域では、一定の条件(主に住宅ローンの返済不履行)が発生した場合、貸し手は抵当権設定物件を差し押さえることができます。その後、現地の法的要件に従い、物件は売却されます。売却によって得られた金額(費用控除後)は、元の債務に充当されます。一部の法域では、住宅ローンはノンリコースローンです。つまり、抵当権設定物件の売却で回収した資金が未払い債務の返済に不十分な場合、貸し手は差し押さえ後も借り手に遡及権を持たない場合があります。他の法域では、借り手は残りの債務について引き続き責任を負う場合があります。

事実上すべての法域において、抵当権設定物件の差し押さえおよび売却には特定の手続きが適用され、関係政府によって厳しく規制されている場合があります。差し押さえには、厳格な司法手続きによるものと、非司法手続きによるもの(売却権に基づく差し押さえとも呼ばれます)があります。差し押さえと売却は非常に迅速に行われる法域もあれば、差し押さえに数ヶ月、あるいは数年かかる場合もあります。多くの国では、貸し手による差し押さえの権限は極めて限られており、住宅ローン市場の発展は著しく遅れています。

国による違い

国連欧州経済委員会が発表した調査では、ドイツ、米国、デンマークの住宅ローン制度が比較された。ドイツの貯蓄貸付組合( Bausparkassen)は、過去40年間(2004年時点)の名目金利が年率約6%であると報告している。Bausparkassenは、住宅ローンを提供する銀行と同じではない。さらに、 Bausparkassenは管理費とサービス料(融資額の約1.5%)を徴収する。しかし、米国では、住宅市場における固定金利住宅ローンの平均金利は、1980年代の10~20年代に始まり、(2004年時点で)約6%に達している。しかし、総借入コストは名目金利よりも大幅に高く、過去30年間で10.46%に達した。デンマークでは、米国の住宅ローン市場と同様に、金利は年率6%に低下している。リスク管理手数料は未払い債務の0.5%です。さらに、元本の1%に相当する取得手数料が課されます。[ 14 ]

アメリカ合衆国

アメリカ合衆国の住宅ローン業界は主要な金融セクターです。連邦政府は、住宅ローンの貸付、建設、そして住宅所有を促進するために、いくつかのプログラム、つまり政府支援機関を設立しました。これらのプログラムには、政府住宅抵当公庫(GNA)(ジニーメイ)、連邦住宅抵当公庫(ファニーメイ)、そして連邦住宅貸付抵当公庫(フレディマック)が含まれます。

米国の住宅ローン業界は、過去1世紀にわたり、数々の大きな金融危機の中心となってきました。不健全な融資慣行は、 1930年代の全米住宅ローン危機、 1980年代および1990年代の貯蓄貸付組合危機、そして2007年のサブプライム住宅ローン危機を引き起こし、 2010年の差し押さえ危機へとつながりました。

アメリカ合衆国では、住宅ローンは2つの別々の文書、すなわち抵当証書(約束手形)と「抵当」文書によって証明される担保権から構成されます。通常、この2つは一緒に譲渡されますが、分割された場合は、抵当権者ではなく証書の保有者に差し押さえ権が与えられます。[ 15 ]例えば、ファニーメイは、標準契約書であるマルチステート固定金利証書3200 [ 16 ]と、州ごとに異なる担保権付き抵当証書の書式を公布しています。 [ 17 ]

カナダ

カナダでは、カナダ住宅金融公社(CMHC)が国の住宅機関であり、住宅ローン保険、住宅ローン担保証券、住宅政策とプログラム、住宅研究をカナダ国民に提供しています。[ 18 ] CMHCは、戦後の住宅不足に対処し、カナダ国民が住宅所有の目標を達成できるようにするために、連邦政府によって1946年に設立されました。

カナダで最も一般的な住宅ローンは、5年固定金利のクローズドモーゲージです。一方、米国では30年固定金利のオープンモーゲージが一般的です。[ 19 ]サブプライム住宅ローン危機とそれに続く景気後退の間も、カナダの住宅ローン市場は、ほとんどの貸し手に適用される効果的な規制・監督体制を含む住宅ローン市場の政策枠組みのおかげで、引き続き良好な状態を維持しました。しかし、危機以降、低金利環境が続き、カナダの住宅ローン債務が大幅に増加しました。[ 20 ]

2014年4月、金融機関監督庁(OSFI)は、住宅ローン保険業者向けのガイドラインを発表し、引受とリスク管理に関する基準の厳格化を目指しました。OSFIは声明の中で、このガイドラインは「住宅ローン保険の引受に関するベストプラクティスを明確にし、金融システムの安定に貢献する」と述べています。これは、連邦政府によるCMHCに対する数年にわたる監視を経ての発表であり、ジム・フラハティ元財務大臣は2012年にはすでに、CMHCの民営化について公に示唆していました。[ 21 ]

カナダの不動産価格の高騰を鎮静化させるために、オタワは2016年10月17日から住宅ローンのストレステストを導入した。[ 22 ]このストレステストでは、連邦規制対象の金融機関から住宅ローンを希望するすべての住宅購入者は、カナダ銀行が設定したストレス率よりも低くない金利に基づいて借り手の支払い能力を判断するテストを受ける必要がある。カナダ住宅金融公社によって保証されている高比率住宅ローン(ローン対価値比率80%超)の場合、金利はストレステスト率の最大値と現在の目標金利となる。しかし、保証されていない住宅ローンの場合、金利はストレステスト率の最大値と目標金利プラス2%となる。[ 23 ]このストレステストにより、カナダのすべての借り手に対する住宅ローンの最大承認額が引き下げられた。

ストレステストの金利は、2018年5月に5.34%のピークに達するまで一貫して上昇し、2019年7月まで変更されず、3年ぶりに5.19%に低下した。[ 24 ]この決定は、不動産業界からの反発[ 25 ]と、 2019年度カナダ連邦予算でカナダ政府が初めて住宅購入者向けの優遇プログラム(FTHBI)を導入したことを反映している可能性がある。不動産業界からの批判を受けて、カナダのビル・モルノー財務大臣は2019年12月に住宅ローンのストレステストの見直しと変更を検討するよう指示した。 [ 26 ]

イギリス

英国の住宅ローン業界は伝統的に住宅金融組合が独占してきたが、1970年代以降、新規住宅ローン市場における住宅金融組合のシェアは大幅に減少した。1977年から1987年の間に、住宅金融組合のシェアは96%から66%に低下する一方で、銀行およびその他の金融機関のシェアは3%から36%に上昇した。(その後、相互組織化の影響もあり、この数字はさらに銀行に有利な方向に変化した。)現在、英国では200を超える主要な金融機関が住宅購入者に住宅ローンを提供している。主要な貸し手としては、住宅金融組合、銀行、住宅ローン専門会社、保険会社、年金基金などがある。

英国では、変動金利の住宅ローンは米国よりも一般的です。[ 27 ] [ 28 ]これは、住宅ローンの資金調達が、米国、デンマーク、ドイツよりも固定利付証券化資産(住宅ローン担保証券など)への依存度が低く、オーストラリアやスペインのように小売貯蓄預金への依存度が高いことが一因です。[ 27 ] [ 28 ]そのため、貸し手は固定金利の住宅ローンよりも変動金利の住宅ローンを好み、全期間固定金利の住宅ローンは一般的に利用できません。 ただし、近年、住宅ローンの金利を短期間で固定することが人気になり、住宅ローンの最初の2年、3年、5年、場合によっては10年間固定することができます。[ 29 ] 2007年から2013年の初めにかけて、新規住宅ローンの50%から83%で、初期期間がこのように固定されていました。[ 30 ]

住宅所有率は米国と同程度だが、全体的な債務不履行率は低い。[ 27 ] 固定金利期間中の繰上返済ペナルティは一般的だが、米国ではその使用が推奨されていない。 [ 27 ]他のヨーロッパ諸国や世界の他の国々と同様だが、米国のほとんどの国とは異なり、住宅ローンは通常ノンリコース債務ではない。つまり、債務者は差し押さえ後のローン不足に対して責任を負う。[ 27 ] [ 31 ]

住宅ローンセクターにおける顧客対応は金融行動監視機構(FCA)によって規制されており、貸し手の財務健全性は、イングランド銀行傘下の健全性規制機構(PRA)という別の規制当局によって監督されている。FCAとPRAは、 2008年の金融危機とその余波によって浮き彫りになった規制の不備に対する批判に対応することを目的として、2013年に設立された。[ 32 ] [ 33 ] [ 34 ]

大陸ヨーロッパ

西ヨーロッパ諸国の状況は多様で、フランス、ベルギー、ドイツ、オランダ、デンマークなど一部の国では固定金利の住宅ローンが標準である一方、オーストリア、ギリシャ、イタリア、ポルトガル、スペイン、スウェーデンなど一部の国では変動金利の住宅ローンが好まれている。[ 27 ] [ 28 ] [ 35 ]ヨーロッパの多くの国では住宅所有率が米国と同程度であるが、全体的な債務不履行率は米国よりもヨーロッパの方が低い。[ 27 ]住宅ローンの資金調達は、住宅ローンの証券化よりも、カバードボンド(ファンドブリーフ債など)や預金で裏付けられた正式な政府保証に依存しているが、デンマークとドイツでは資産担保証券も一般的である。[ 27 ] [ 28 ]期限前返済ペナルティは依然として一般的であるが、米国ではその使用が推奨されていない。[ 27 ]米国の多くの国とは異なり、住宅ローンは通常、ノンリコース債務ではない。[ 27 ]

欧州連合(EU)域内におけるカバードボンド市場の規模(未償還カバードボンド)は2007年末時点で約2兆ユーロに達し、ドイツ、デンマーク、スペイン、フランスではそれぞれ2000億ユーロを超える未償還残高があった。[ 36 ]ファンドブリーフ型証券は25以上の欧州諸国で導入されており、近年では米国や欧州以外の国でも導入されているが、それぞれ独自の法律や規制がある。[ 37 ]

最近の傾向

2008年7月28日、ヘンリー・ポールソン米国財務長官は、米国の大手銀行4行と共同で、主に住宅ローン担保証券の代替形態を提供することを目的として、米国における住宅ローン担保証券市場の立ち上げに取り組むと発表した。[ 38 ]同様に、英国では「政府は、より手頃な長期固定金利住宅ローンを提供するための英国の枠組みの選択肢について、国際市場や金融機関から学ぶべき教訓を含め、意見を募集している」としている。[ 39 ]

ジョージ・ソロスは2008年10月10日付のウォールストリートジャーナルの社説でデンマークの住宅ローン市場モデルを推奨した。[ 40 ]

マレーシア

マレーシアの住宅ローンは、一般住宅ローンとイスラム住宅ローンの2つのグループに分類されます。一般住宅ローンでは、銀行は通常、固定金利、変動金利、またはその両方を請求します。これらの金利は、基本金利(各銀行のベンチマーク金利)に連動しています。

イスラムの住宅ローンはシャリーア法に基づき、バイ・ビタマン・アジル(BBA)とムシャラカ・ムタナキサ(MM)の2つの一般的な形態があります。バイ・ビタマン・アジルは、銀行が現在の市場価格で物件を購入し、それをはるかに高い価格であなたに売り戻す方法です。ムシャラカ・ムタナキサは、銀行があなたと一緒に物件を購入する方法です。その後、あなたは賃貸料を通じて銀行の持ち分を徐々に購入していきます(賃貸料の一部は、銀行の持ち分の一部を購入する費用に充てられ、最終的に物件があなたの完全な所有権となるまで続きます)。

イスラム諸国

イスラムのシャリーア法は利息の支払いや受け取りを禁じているため、イスラム教徒は従来の住宅ローンを利用することができない。イスラムの住宅ローンは教義によりあらゆる形態の利息をキャンセルするため、住宅ローンのプロセスにおいて、貸し手と借り手は債務関係ではなく資本を共有するパートナーシップに似ている。[ 41 ]しかし、不動産はほとんどの人にとって現金で購入するには高価すぎる。イスラムの住宅ローンは、不動産の所有者が2回変わることでこの問題を解決している。1つのバリエーションでは、銀行が家を完全に購入し、その後家主として行動する。住宅購入者は、家賃の支払いに加えて、物件購入に対する拠出金を支払う。最後の支払いが行われると、物件の所有者が変わる。

通常、これは買い手にとって最終価格の上昇につながる可能性があります。これは、一部の国(英国やインドなど)では、所有権の変更に対して政府が課す印紙税があるためです。イスラム系住宅ローンでは所有権が2回変更されるため、印紙税が2度課される可能性があります。他の多くの管轄区域でも、所有権の変更に対して同様の取引税が課される場合があります。英国では、イスラム系住宅ローンを促進するため、2003年財政法において、このような取引における印紙税の二重適用が廃止されました。 [ 42 ]

代替案としては、銀行が分割払い方式で不動産を元の価格よりも高い価格で再販するというものがあります。

これらの方法は両方とも、貸し手に対して利息を請求しているかのように報酬を支払いますが、ローンは名目上は利息を請求しないような方法で構成されており、貸し手は取引に伴う 財務リスクを住宅購入者と分担します。

住宅ローン保険

住宅ローン保険は、住宅ローン設定者(借り手)の債務不履行から住宅ローン受益者(貸し手)を保護するために設計された保険です。LTV(ローン対価値比率)が80%を超えるローンで一般的に利用され、差し押さえや回収の際にも適用されます。

この保険は通常、借り手が最終名目金利(債券)の一部として、または一括前払いで、あるいは月々の住宅ローン返済額とは別に項目別に記載された形で支払います。最後のケースでは、貸し手が借り手またはその譲受人に、物件価格が上昇したこと、ローンが返済されたこと、あるいはその両方によりローン比率が80%未満になったことを通知した場合、住宅ローン保険は解約されることがあります。

差し押さえが発生した場合、銀行や投資家などは、当初の投資(貸付金)を回収するために不動産を売却せざるを得なくなります。また、不動産などの有形資産は、価格を下げることでより迅速に処分することができます。したがって、住宅ローン保険は、差し押さえを行う当局が有形資産の公正な市場価格よりも低い金額を回収した場合に備えて、ヘッジとして機能します。

参照

一般的な、または複数の国に関連する

イギリス関連

アメリカ合衆国関連

- 商業貸付業者(米国) – 非居住用不動産を担保とする貸付業者を指す用語。

- e住宅ローン

- FHAローン– 米国連邦住宅局関連

- 固定金利住宅ローンの計算(米国)

- ロケーション・エフィシェント・モーゲージ– 都市部向けの住宅ローンの一種

- 住宅ローンの引受

- 事前承認– 米国の住宅ローン用語

- 事前審査– 米国の住宅ローン用語

- 略奪的住宅ローン融資

- VA ローン– 米国退役軍人省に関連します。

その他の国々

- デンマークの住宅ローン市場

- 抵当権-大陸法の国における同等物

- モーゲージ投資公社

法的詳細

- 証書– 法的側面

- メカニックズ・リーン– 法的概念

- 完全性– 適用される法的申請要件

参考文献

- ^ 「住宅ローン計算機」。

- ^エドワード・コーク著『イングランド法注解』。借地

人が金銭を支払わない場合は、金銭の支払いを条件として質入れされた土地は借地人から永久に奪われ、借地人にとっては条件付きで消滅する。そして、借地人が金銭を支払った場合は、借地人にとって質権は消滅する。

- ^ FTC.住宅ローンサービス:支払いを確実に履行する。

- ^ 「住宅ローンの引受にはどのくらいの時間がかかりますか?」 homeguides.sfgate.com SFGate 2012年10月22日2016年12月9日閲覧。

- ^ 「アンダーライターとは何か:住宅ローンの目に見えない承認者」 2014年2月26日。

- ^ Sweet, Elizabeth; Nandi, Arijit; Adam, Emma K.; McDade, Thomas W. (2013). 「借金の高騰:家計の金融負債と心身の健康への影響」 . Social Science & Medicine . 91 : 94–100 . doi : 10.1016/j.socscimed.2013.05.009 . ISSN 0277-9536 . PMC 3718010. PMID 23849243 .

- ^ 「住宅ローン保険が必要なのは誰?」カナダ住宅金融公社。2009年1月30日閲覧。

- ^ Bodine, Alicia (2019年4月5日). 「住宅ローン削減の定義」 . budgeting.thenest.com . 認定Ramsey Solutionsマスターファイナンシャルコーチ(更新).

- ^ラングレー、ポール(2008年)「サブプライム住宅ローン:文化経済」『経済と社会』37(4):469-494。doi : 10.1080 / 03085140802357893。ISSN 0308-5147。

- ^ 「HECMリバースモーゲージの仕組みは?」 The Mortgage Professor。

- ^「住宅ローンの引受は良い取引か?」住宅ローン教授。

- ^コルテシ、GR (2003)。不動産プリンシパルをマスターする。 p. 371

- ^「住宅:低迷市場における節約術 - 『買い下げ』」 CNN Money。

- ^ http://www.unece.org/hlm/prgm/hmm/hsg_finance/publications/housing.finance.system.pdf、46ページ

- ^ Renuart E. (2012).非司法的差し押さえ州における不動産所有権問題:アイバニーズの時限爆弾? . アルバニー・ロースクール

- ^一戸建て住宅債券。ファニーメイ。

- ^セキュリティ機器. ファニーメイ.

- ^ 「CMHCについて - CMHC」 . CMHC .

- ^ 「カナダと米国の住宅金融システムの比較 - CMHC 」。CMHC 。

- ^クロフォード、アラン. 「カナダの住宅ローン市場:入門書」(PDF) . bankofcanada.ca .

- ^グリーンウッド、ジョン(2014年4月14日)「新しい住宅ローンガイドラインにより、CMHCは保険の基礎を重視するよう促される」フィナンシャル・ポスト。

- ^ 「新たな住宅ローンストレステスト規則が本日施行」 CBCニュース。 2019年3月18日閲覧。

- ^ 「住宅ローン資格審査ツール」カナダ政府2012年5月11日。

- ^エヴァンス、ピート(2019年7月19日)「住宅ローンのストレステスト規則が初めて緩和」 CBCニュース。 2019年10月30日閲覧。

- ^ Zochodne, Geoff (2019年6月11日). 「規制当局、業界からの反発を受け住宅ローンストレステストを擁護」 .フィナンシャル・ポスト. 2019年10月30日閲覧。

- ^ Zochodne, Geoff (2019年12月13日). 「ビル・モルノー財務大臣、住宅ローンストレステストの見直しと変更を検討へ」 . Financial Post .

- ^ a b c d e f g h i j議会予算局(2010).ファニーメイ、フレディマック、および二次住宅ローン市場における連邦政府の役割. p. 49.

- ^ a b c d国際通貨基金(2004).世界経済見通し: 2004年9月: 世界の人口動態の移行. 国際通貨基金. pp. 81– 83. ISBN 978-1-58906-406-5。

- ^ 「最適な固定金利住宅ローン:2年、3年、5年、10年」 The Telegraph、2014年2月26日。2022年1月11日時点のオリジナルよりアーカイブ。 2014年5月10日閲覧。

- ^ 「固定金利住宅ローンの需要が過去最高を記録」 The Telegraph、2013年5月17日。2022年1月11日時点のオリジナルよりアーカイブ。2014年5月10日閲覧。

- ^国連(2009).林産物年次市場レビュー 2008-2009 .国連出版物. p. 42. ISBN 978-92-1-117007-8。

- ^ Vina, Gonzalo. 「英国、FSAを廃止、ブラウン首相が設置した制度を撤回」 . Businessweek . Bloomberg LP . 2024年2月6日閲覧。

- ^ 「規制改革の背景」 FSAウェブサイトFSA 2014年5月10日閲覧。

- ^ 「金融サービス法案が国王の裁可を受ける」英国財務省、2012年12月19日。 2014年5月10日閲覧。

- ^固定金利住宅ローンと変動金利住宅ローン:ユーロ圏の銀行からの証拠(PDF)(報告書)。欧州中央銀行。2019年10月。2ページ。 2023年11月30日閲覧。

- ^ “Covered Bond Outstanding 2007” . 2006年10月4日時点のオリジナルよりアーカイブ。

- ^移行期にある国の住宅金融システム:原則と事例(PDF)国連欧州経済委員会2005年ISBN 92-1-116923-2. ECE/HBP/138. 2012年10月15日時点のオリジナル(PDF)からアーカイブ。

- ^ 「プレスリリース - PR-60-2008 2008年7月15日」 FDIC。

- ^ 「住宅金融見直し:分析と提案」(PDF)。英国財務省。2008年3月 – BBC経由。

- ^ジョージ・ソロス(2008年10月10日)「デンマークは模範的な住宅ローン市場を提供」ウォール・ストリート・ジャーナル。

- ^ Farooq, Mohammad O.; Selim, Mohammad (2019年9月). 「実体経済とイスラム金融の概念化:資産リンク論を超えた変革」 . Thunderbird International Business Review . 61 (5): 685– 696. doi : 10.1002/tie.22013 . ISSN 1096-4762 . S2CID 158974605 .

- ^「SDLTM28400 - 印紙税土地税マニュアル - HMRC内部マニュアル - GOV.UK」。www.hmrc.gov.uk。

外部リンク

- 住宅ローン: USA.govの住宅購入者と住宅所有者向け

- オーストラリア証券投資委員会(ASIC)住宅ローン